来源:牛宝体育娱乐平台 发布时间:2025-07-18 01:59:33

“收100%以上的关税,就是它(美国市场)相当于是了,贸易被切割,贸易彻底中断。”——这就是现实。

而美国市场,对于厮杀惨烈的中国储能企业来说,曾是一片流淌着“奶与蜜”的应许之地。只要跨过严苛的技术门槛,登陆美国,就从另一方面代表着30%以上的毛利率——这几乎是国内市场的三倍。

全球保险公司GCube高级核保人罗莎·范·雷克(Rosa van Reyk)向能源媒体Energy-Storage.news透露,在特朗普政府4月2日抛出关税新政后,美国储能行业正经历手术刀式失血。

“即将破土动工的项目被无限期推迟”。Rosa van Reyk采访中有些无奈的提到被延期的项目。

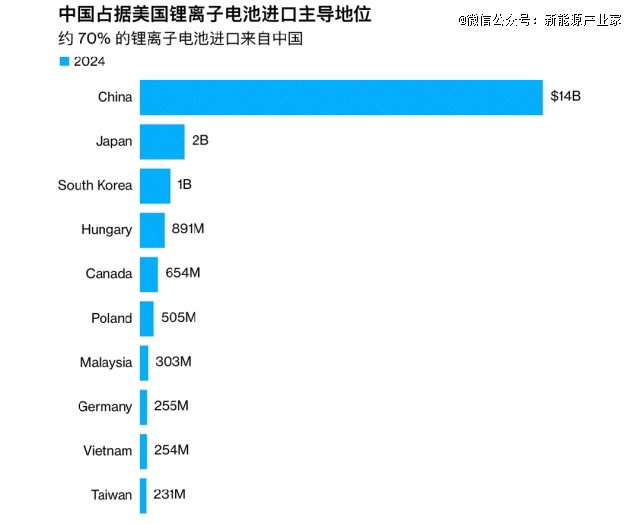

在过去的三年时间里,中国的供应链已经深入到美国储能的每一个角落,从电芯到逆变器,中国供应链早已深度嵌入美国电网的毛细血管。

他承认:“这与电动车业务有所不同,因为我们目前从中国采购磷酸铁锂(LFP)电池。与此同时,我们正在推进美国本土磷酸铁锂电芯生产设备的采购工作。不过,当前这些设备仅能满足我们总产能的一小部分。”

但即使马斯克悔不当初自己的扶懂王上位的决定,他也不得不面对关税铁幕落下的现实。

但无论是愤怒、无奈、还是给自己打气,我们不得已思考的是:当储能失去美国市场了,行业将面临什么样的冲击?

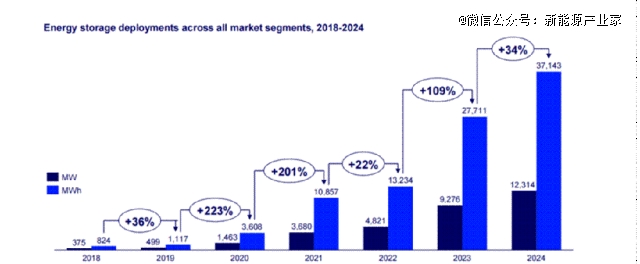

实际上,美国已是全球第二大储能市场。并且随着用电需求进一步增长,美国储能还在高速持续发展。

截至2024年底,美国新增储能装机37.143Gwh,按照装机功率和容量,同比增长32.8%和34%。

随着补贴政策的持续加码,美国对转向新能源的需求愈发旺盛,美国储能市场的需求进一步得到释放,还在持续增长。

2024年12月,中国对美国的锂离子电池出口额达到19亿美元,创下历史新高。

从总额上来说,美国是中国锂电池的*大出口国,大约占出口总额的1/4,总金额大约150亿美金,意味着光锂电池销售就超过1000亿人民币,其中大半为储能电芯。

因为美国大储的发展得益于政策激励、电力市场需求和电网调峰需求,而户储则受高电价、补贴和住宅结构影响。

首先,政策上。美国在2022年签署了通胀削减的法案(IRA),该法案延长了对大型储能ITC补贴(投资税收减免),且允许独立储能获得税收抵免。

简单说是通过税收优惠,让投资大储能变成了避税利器,这促进了大储的发展。

其次,美国的电力市场成熟,大储能够最终靠峰谷套利、辅助服务等获得收益,经济性较好。

由于电力发展较早电网老化,燃煤电站退役,需要大储来调峰,这也是大储发展的驱动因素。

户储方面,IRA补贴提高到30%甚至40%,加上高电价和电网不稳定,推动了户储需求。

特别是加州和德州,政策支持力度大,比如加州的SGIP计划和NEM3.0政策,以特斯拉Powerwall(13.5kWh)为例,用户最高可获3375美元补贴,相当于安装成本打七五折。

NEM3.0允许光伏安装容量上限提升至家庭用电需求的150%,但要求配储才能享受高容量。这迫使新装光伏用户必须同步配储

按照特斯拉的2025年的1.7元/Wh的报价,按照2024年的37.143GWh的装机量,光设备的市场行情报价就等于630亿。(不含安装、运维等其他费用)

白宫关税政策公布仅72小时,美国储能行业就上演了现实版“釜底抽薪”——开发商宁可放弃35%的税收抵免优惠,也要把电池储能模块从项目清单上硬生生剜掉。

某光储一体化项目直接剜除价值6.5亿美元的电池系统,另一项目紧急冻结7.5亿美元投资。

这场撤退早有预兆。GCube保险多个方面数据显示,自《通胀削减法案》实施以来,全美规划的217GWh储能项目中,有41%明确标注“需进口中国电芯”。

在特斯拉2025年*季度财务报表的灰暗底色中,北美市场仍保持着独特的盈利能力。尽管整体净利润同比暴跌71%至4.09亿美元,但储能业务成为该区域的核心盈利引擎。

单季度部署10.4GWh储能系统,推动能源业务营收同比增长67%至27.3亿美元,毛利率高达28.8%。

回顾特斯拉的产品历史,一直到2024年2月16日,Powerwall 3起售之前,Powerwall 2系列新产品统治了北美、澳洲等户储市场七年之久。

在美国市场,谷歌数据中心、亚马逊仓库,甚至美国国防部的微电网项目,都选择Megapack(大储)成为核心储能方案。

Megapack是特斯拉为电网和大型项目设计的超大型“充电宝”,核心功能是存电+供电,帮助电网更稳定、减少停电。

特斯拉在得克萨斯州部署的Megapack 2.0储能系统占据北美市场35%份额,2025年产能计划扩至40GWh。

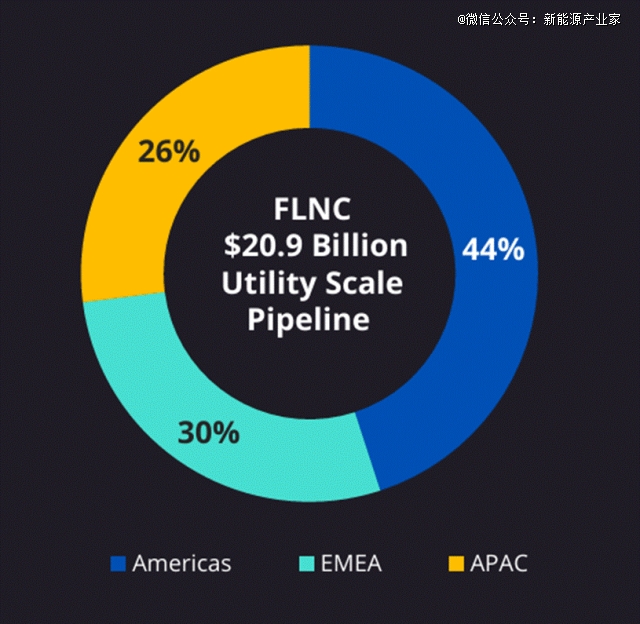

再谈到fluence,大家对此公司可能了解不多,这家企业主要是以大储为主。据彭博财经社,2023年全球储能市场占有率为14%,仅次于阳光电源。

Fluence财报显示,截至2024年四季度,全球项目中潜在项目金额达到214亿美元,环比增长2%。其中北美市场占比44%,欧洲和亚太项目占比分别为30%、26%。

截至2024年四季度,Fluence在手订单达51亿美元,储能潜在订单30.3GW,均创历史新高。

Flence持有总价值209亿美元的公用事业规模项目储备(美洲地区为44%)

Fluence的业务其实是以大储为主,到手订单创新高说明美国大储需求开始井喷。

Nebreda曾透露,科技公司数据中心对储能的需求量开始上涨明显,其公司40%的美国项目与数据中心直接或间接相关。

fluence的毛利率正稳步提升,第三季度为12.8%,2024毛利为12.6%,连续五个季度实现两位数的毛利率。

简单来说,就是新能源行业(比如储能、风电、太阳能)的发展严重依赖金融工具和资本运作。建储能电站,企业主要是通过找银行贷款、发股票债券,甚至搞“租电池”模式(类似分期付款)的模型来投资和运营。

据CESA储能应用分会产业数据库不完全统计,就中国企业出海情况去看,2024年中国企业跟美国企业签订储能订单最多,规模*,达24个,总规模超65.78GWh,占中国企业全球出海订单规模的33.63%。

中国企业一方面转向东南亚、非洲等新兴市场(如亿纬锂能在马来西亚建厂、欣旺达投资泰国),并通过技术授权、本土化生产规避贸易壁垒。

但如果特朗普继续癫狂的全球围堵中国企业,又有多少企业原因配合重金建厂呢?

毕竟他刚刚给中国企业在东南亚的光伏加上了3000%的税收,让能源出海只能慎之又慎。

首先就绕不开一个死结:全美没有一家公司能规模化生产磷酸铁锂电池,而这种技术正是电网级储能的*,占了美国7成以上的储能电池。

美国头部储能企业Powin首席执行官杰夫·沃特斯透露,包括多家国际厂商在内的供应商正推进磷酸铁锂工厂建设的不同阶段,涵盖选址、审批到设备采购等环节。

不过,从破土动工到正式投产少说24-36个月,短期内难以缓解供应缺口,长久来看可能也不一定可以建好,毕竟没有中国厂商协助,美国人短期去哪弄铁锂大电芯的生产的基本工艺呢。

目前正极材料进口比例预计达83%,负极材料进口占比67%,关键金属加工环节几乎完全依赖亚洲供应链。

值得注意的是,由于特朗普天天左右横跳,这让投入资产的人普遍对鼓励本土生产电池的《通胀削减法案》的延期感到了不确定性,已导致至少三家欧洲电池材料供应商暂停在美投资评估。

毕竟,电池制造项目从立项到产生收益需8-10年周期,若补贴政策出现重大调整,自己就亏大了,索性磨磨洋工慢慢建来观察。

“在全球资本竞争中,制造商需要长期的政策确定性,才能有信心进行数十亿美元的投资。”

而最新消息显示,安道尔及法国与西班牙接壤地区、甚至是比利时,同样出现停电事故。

电力设备的稳定性,已成为现代社会的阿喀琉斯之踵。而美国的电网,其实更弱于欧洲。

美国的电力系统,实际上比欧洲的更为脆弱——2021年德州大停电导致电价飙升至9000美元/兆瓦时,2020年加州轮流限电推升居民电费至0.4美元/度,以及2003年波及5500万人的北美大停电,无一不暴露这个系统的脆弱。

“今天对中国进口电池征收高额关税将大大减缓美国的储能部署,导致公用事业公司和电网没有办法获得其所需和计划的新容量。”

美国民众可能正为一时虚假的承诺(所谓“制造业回流美国”),将自己的生活推向深渊。

当政客们挥舞关税大棒时,鲜有人意识到:每一块被拦截的中国储能电池,都是本土电网缺失的一块拼图。

科罗拉多州的山坡上,成排的光伏板在阳光下沉默,本该与之配套的储能集装箱位置空荡如荒野。

中国港口的储能货轮开始调转航向,集装箱未拆封的英文版操作手册上还写着尚未兑现的承诺:“为北美清洁能源未来而生”。